Cách tính thuế đối với xe ôm grab như thế nào?

Pháp luật áp dụng chính sách đối với loại hình vận chuyển này ra sao? Đây là nội dung tại Thông báo của Cục Thuế TP Hồ Chí Minh về nghĩa vụ thuế đối với cá nhân hợp tác kinh doanh vận tải.

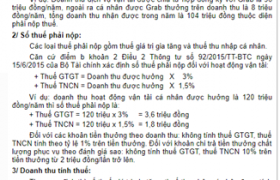

Cụ thể, cá nhân có hợp đồng hợp tác kinh doanh vận tải với các tổ chức như Công ty TNHH Grab thì:

– Doanh thu được chia từ hợp đồng hợp tác cộng với doanh thu từ hoạt động kinh doanh khác (nếu có) đạt mức trên 100 triệu đồng/năm (năm dương lịch) thuộc diện phải nộp thuế.

Ví dụ: Doanh thu được chia từ hợp đồng ký với Grab là 96 triệu đồng/năm. Cá nhân được Grab thưởng trên doanh thu là 8 triệu đồng/năm, tổng doanh thu nhận được trong năm là 104 triệu đồng thuộc diện phải nộp thuế.

– Số thuế phải nộp sẽ bao gồm thuế GTGT, thuế thu nhập cá nhân ( thuế TNCN):

+ Thuế GTGT = Doanh thu được hưởng X 3%

+ Thuế TNCN = Doanh thu được hưởng X 1,5%

Ví dụ: doanh thu được hưởng là 120 triệu đồng/năm thì số thuế phải nộp là:

+ Thuế GTGT = 120 triệu x 3% = 3,6 triệu đồng

+ Thuế TNCN = 120 triệu x 1,5% = 1,8 triệu đồng

– Đối với các khoản tiền thưởng theo doanh thu:

+ Không tính thuế GTGT.

+ Thuế TNCN tính theo tỷ lệ 1% trên tiền thưởng.

– Đối với khoản chi trả tiền thưởng chất lượng phục vụ theo đánh giá sao:

+ Không tính thuế GTGT,

+ Thuế TNCN 10% trên tiền thưởng từ 2 triệu đồng/lần trở lên.

Lưu ý:

– Cá nhân không được trừ chi phí (xăng, sửa chữa xe, …) khi tính Doanh thu tính thuế.

– Cá nhân không được tính giảm trừ gia cảnh vì doanh thu này không phải thu nhập tiền lương, tiền công.

(Nguồn tham khảo: Thuvienphapluat)

Dưới đây là nội dung văn bản. Kính mời Quý bạn đọc tham khảo về nội dung cách tính thuế đối với xe ôm grab:

Xem thêm: Tư vấn luật thương mại trong hoạt động sản xuất, kinh doanh hàng hóa